新個稅最新消息!三部委聯合推行醫療電子票據,大病醫療個稅扣除細節明確!

01

個稅大病醫療專項附加扣除配套措施出臺

醫療收費票據將全國統一

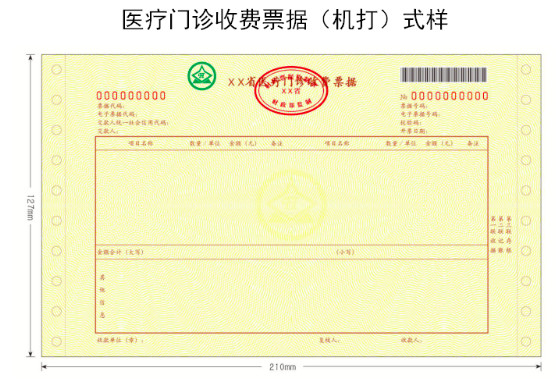

8月1日,財政部、國家衛健委、國家醫保局聯合發布了《關于全面推行醫療收費電子票據管理改革的通知》(財綜〔2019〕29號),全面推行醫療收費電子票據改革,明確了全國統一的醫療收費電子票據式樣,同時明確了電子票據信息的填列內容,對于個人所得稅大病醫療專項附加扣除的政策細節進行了進一步明確。

02

醫療收費電子票據式樣明確

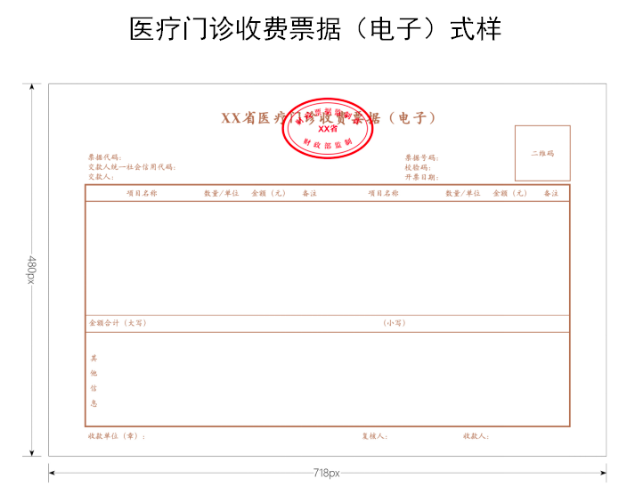

附件1:醫療門診收費票據(電子)式樣

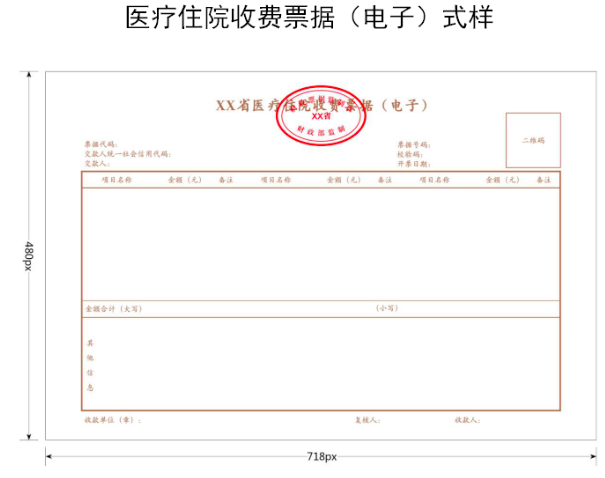

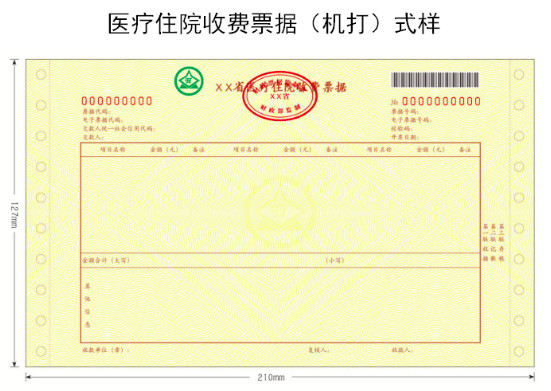

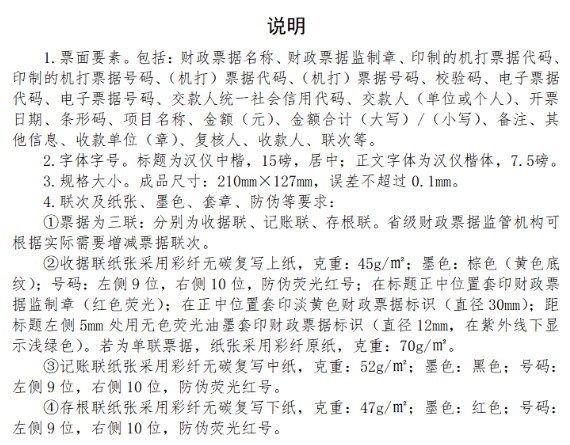

附件2:醫療住院收費票據(電子)式樣

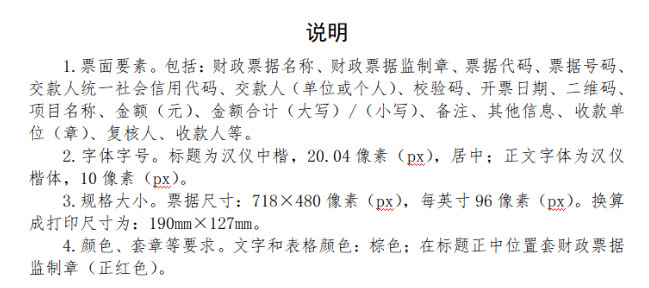

附件3:醫療收費明細(電子)式樣

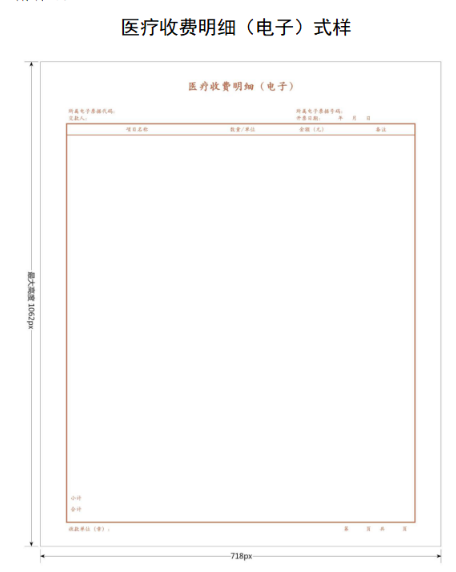

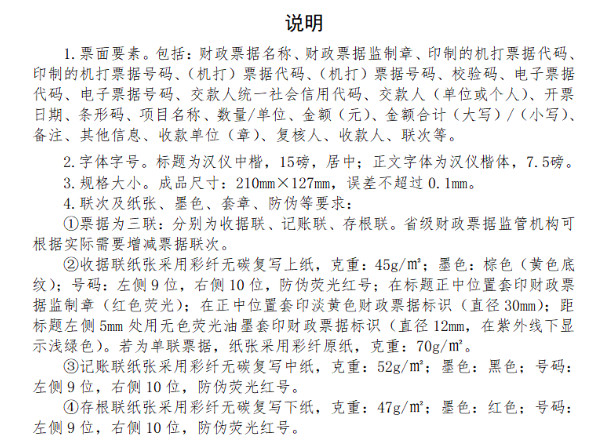

附件4:醫療門診收費票據(機打)式樣

附件5:醫療住院收費票據(機打)式樣

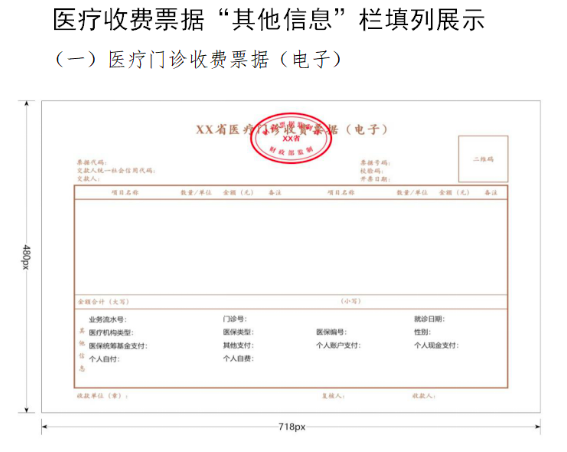

附件6:醫療收費票據“其他信息”欄填列展示

03

大病醫療個稅扣除細節明確

1、可扣除的支出項目

根據《個人所得稅專項附加扣除暫行辦法》(國發〔2018〕41號)文件的規定,納稅人發生的與基本醫保相關的醫藥費用支出,扣除醫保報銷后個人負擔(指醫保目錄范圍內的自付部分)的部分準予扣除。

本次醫療電子票據改革政策中,對可以扣除的支出項目進行了進一步的明確,即在醫療電子票據的“其他信息”欄次里,直接列示“個人自付”的金額,并明確個人自付費用明細為:患者本次就醫所發生的醫療費用中由個人負擔的屬于基本醫療保險目錄范圍內自付部分的金額;開展按病種、病組、床日等打包付費方式且由患者定額付費的費用。

本次醫療電子票據改革明確,醫療收費票據中各項金額的勾稽關系為:金額合計=醫保統籌基金支付+其他支付+個人賬戶支付+個人現金支付,其中僅“其他信息”中的“個人自付”金額為大病醫療可扣除金額。

本次改革通過在醫療電子票據中直接列示“個人自付”金額的方式,明確了個人大病醫療的可扣除內容,為納稅人統計和計算扣除項目金額提供了便利,體現了國家“放管服”改革實質舉措的落實。

2.扣除限額與扣除對象

根據《個人所得稅專項附加扣除暫行辦法》(國發〔2018〕41號)文件的規定,在一個納稅年度內,納稅人發生的與基本醫保相關的醫藥費用支出,扣除醫保報銷后個人負擔(指醫保目錄范圍內的自付部分)累計超過15000元的部分,由納稅人在辦理年度匯算清繳時,在80000元限額內據實扣除。

納稅人發生的醫藥費用支出可以選擇由本人或者其配偶扣除;未成年子女發生的醫藥費用支出可以選擇由其父母一方扣除。

納稅人及其配偶、未成年子女發生的醫藥費用支出,按本辦法第十一條規定分別計算扣除額。

因此,在扣除限額上,個人全年醫療收費電子票據中“個人自付”列示金額超過15000元的部分,可以進行扣除,納稅人的配偶、未成年子女選擇在納稅人一方進行扣除的,每人分別扣除15000元后,總扣除限額為80000元。如納稅人自身發生醫療支出自付部分為60000元,其配偶發生醫療支出自付部分為120000元,選擇均在納稅人一方扣除,則納稅人自身可扣除金額為60000-15000=45000元,其配偶可扣除金額為120000-15000=105000元,總扣除額=45000+105000=150000元,超過最高扣除限額80000元,因此,納稅人當年應按照80000元的扣除限額計算扣除。

在個人所得稅APP中填報時,應按照每個人分別進行填寫。

第一步:選擇醫療費用發生主體與扣除主體的關系:

第二步:填寫個人負擔金額,需要注意的是,此處填寫的個人負擔金額應為扣除15000元之前的金額,即個人實際自付的金額,系統會自動進行計算,金額填寫完成后提交即完成申報。

3.商業醫療保險不影響扣除

個人發生醫療費用支出,除基本醫療保險外,個人自行購買了其他商業醫療保險,并獲得了保險賠付,該賠付費用不影響大病醫療的專項附加扣除,符合條件的費用支出,即醫療電子票據“個人自付”一欄中列明的金額,可以正常進行扣除。

4.扣除時間

根據《個人所得稅專項附加扣除暫行辦法》(國發〔2018〕41號)文件的規定,大病醫療支出由個人在辦理個人所得稅年度匯算清繳時扣除,即在年度中間預扣預繳時,大病醫療支出不能扣除,年度內發生的支出,在次年3月1日至6月30日的匯算清繳期內扣除。

5.留存備查資料

根據《個人所得稅專項附加扣除暫行辦法》(國發〔2018〕41號)文件的規定,納稅人應當留存醫藥服務收費及醫保報銷相關票據原件(或者復印件)等資料備查。此次醫療電子票據改革,為大病醫療專項附加扣除支出的信息化管理提供了條件,方便了納稅人的信息填報和資料留存,也便利了稅務機關的征管和信息比對。

—End—

|

上一條:最全最實用!2019最新增值稅稅率表

下一條:江蘇高院發文:帶薪年休假工資爭議應予受理 (2019.8.9,指導意見5條) |

返回列表 |